こんにちは!ポンです。

本日は繰り上げ返済について説明します。

住宅ローンを組む時、35年ローンで組むという方も多いのではないでしょうか。

ですが、35年かけずに支払いを完了する方が支払総額が安くなる、というのは何となく理解出来ますよね。

早めに支払いを終わらせるために出来ることが繰り上げ返済です。(実は他にもありますが…それは後述します)

しっかり勉強しましょう!

無理はせず、期間短縮型で繰上げ返済を!

詳しくは以下の記事をチェック!

目次

繰上げ返済について解説!

繰上げ返済をするべきかどうか

まずは結論から解説しますね!

根本的な話ですが、いかがでしょうか。

繰り上げ返済をすると、支払総額は低くなりますので、お金の面では大きなメリットがあります。

ですが、繰り上げ返済をし過ぎたことで、後々支払いが出来なくなる…というケースもあります。

つまり、自分の生活スタイルと照らし合わせて考えていくのが大切です。

繰上げ返済は資金に余裕があるときに行うこと!

そもそも無謀な住宅ローンは組まないことが大前提。

そのために必要なのはライフプランニングです。

ライフプランニング=人生にかかるお金の設計を行うこと

人生でお金がどの程度かかるのかをしっかり把握するために重要な作業ね!

ライフプランニングをしっかり行い、資金に余裕があるときに繰上げ返済を行うのがいいでしょう!

繰り上げ返済とは

ここからは繰上げ返済についてもう少し詳しく解説していきます。

そもそも、繰り上げ返済とは何なのかについて答えます。

用語解説します!

まぁ字のごとく、何ですが…

繰り上げ返済=毎月の返済とは別にまとまったお金を支払うこと

ですね。

要は、月々の支払い以外に、借りている金額の返済を行うことです。

余分にお金を支払うから色々とメリットがありそうだね!

繰上げ返済のメリット3選

繰り上げ返済のメリットは何でしょうか。

確認していきます。

本来支払う予定の利息を払わなくて良くなる

例えば、35年ローン、3,000万、金利は0.5で住宅ローンを組んだとします。 この場合、利息は2,707,560円となります。 では、繰り上げ返済をしたことによって30年で返済可能となった場合、利息はいくらになるでしょうか。 この場合の利息は2,312,288円となります。 差額は395,272円となり、この差額分、支払わなくても良くなるということになります。

要は、5年早く支払い終わったので、5年間かかる予定だった利息がまるまるかからなくなったということですね。

(厳密には計算式は異なりますが、とりあえず支払う金額が低くなることを理解頂ければOKです)

利息が少なくなるのは大きなメリットだね!

借金の返済が早くなる

これは言わずもがなですね。

住宅ローンも借金です。借金を抱えて良いことはありません。

そう考えると、繰り上げ返済で借金を早く返すという行動は理にかなっていると言えます。

確かに借金だと考えると持っていたいとは思わないね…。

月々の返済額が低くなる

これもメリットの1つです。

毎月の支払いがきつい場合、まとまったお金を払うことで月々の支払額を下げることが出来ます。

住宅ローンは家計に大きなダメージを与えるので、月々の返済額が低くなるのは大きなメリットとなります。

浮いたお金を別のことに使うという方法もあるね!

繰上げ返済の種類

実は繰り上げ返済も大きく分けて2パターンあります。

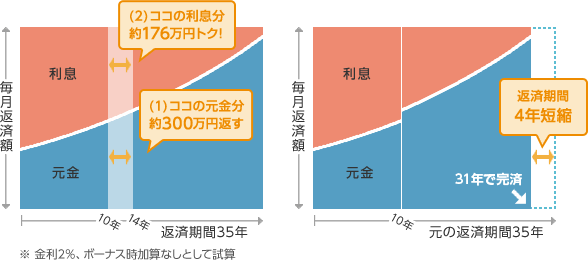

期間短縮型

最もイメージしやすい返済方法です。

こちらのイメージ図をご覧下さい。

住宅ローン繰上げ返済 期間短縮型

suumo住宅ローン繰上げ返済

このように先に支払いを済ませることで、返済期間を短縮する方法です。

·利息が少なくなる

·返済期間が短くなる

·お金を支払うにもかかわらず、現状では恩恵を感じにくい

※毎月の支払い額は変わらないまま

期間短縮型を選ぶ場合は、十分な資金を確保した状態で行いたいですね。

現状は何も変わりません。未来のために今、投資するイメージです。

月々の支払い金額は変わらないけど、返済期間は短くなってるね!

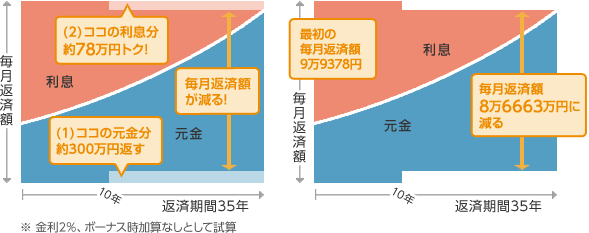

返済額軽減型

こちらは返済期間に変更はありません。

変わるのは月々の返済額。

こちらもイメージ図をご覧下さい。

住宅ローン繰上げ返済 返済額軽減型

suumo住宅ローン繰上げ返済

図のように、月々の返済額を下げる効果があります。

・月々の支払額が低くなる

·返済期間は変わらない

·利息を減らす割合は小さくなる

期間は変わらず、利息も減りにくいけど、月々の返済額が下がってるね!

期間短縮型と返済額軽減型のどちらがおすすめ?

では、期間短縮型と返済額軽減型のどちらがおすすめなんでしょうか。

状況によっても異なりますが、基本は期間短縮型を採用するのでOKです。

なぜなら、

期間短縮型の方が利息を減らせる

からです。

長い目で見れば、期間短縮型の方が支払い金額を少なく出来ます。

つまり、繰上げ返済の基本戦略は、以下の通りになります。

| 状況 | 返済方法 |

|---|---|

| 資金に余裕があるとき | 繰上げ返済=期間短縮型 |

| 資金に余裕がないとき、月々の返済が厳しいとき | 繰上げ返済=返済額軽減型 |

そっか!繰上げ返済も状況によって方法が変わるんだね。

そして更に重要ポイント。

繰り上げ返済をする時は、資金に余裕がある時でしたよね。

住宅ローンを組むときに、月々の返済額を支払えない状況を作り出すのはアウト。

資金に余裕がない状態で繰り上げ返済をするぐらいなら、そのお金を貯金もしくは投資に回す方がよっぽど賢い選択です。

つまり、繰上げ返済の基本戦略は、

期間短縮型一択でOK

ということになります。

ただし、ここで例外について話します。

現在の住宅ローンは超低金利ですから、そもそも繰り上げ返済をせずに、住宅ローンを長期で保有するのも考えとしてはありかと。

住宅ローンの金利が1%前後なのに対し、投資リターンの期待率は3,4%程度になりますからね。

繰り上げ返済に回す予定のお金を投資に回す方が結果プラスになる可能性もあります。

投資は確実ではありませんから、ご注意を。

まとめ

繰上げ返済は支払い総額を下げてくれる非常に便利なものです。

ですが、使用する場合はよく考えて実行に移しましょう!

メンテナンスコストなどもかかってきますので、貯金を全て繰上げ返済に回すといった行動はNG。

繰上げ返済のポイントは、

資金に余裕があるときに期間短縮型で行うこと

です。忘れないようにしましょう!

カンフォタライフ ~comfortable LiFE~

カンフォタライフ ~comfortable LiFE~