こんにちは!ポンです。

本日は住宅ローンの金利選択ということでお送りいたします!

変動金利と固定金利、どちらが良いか悩んでいるんだよね…

住宅ローンを考える時に外せないのが金利選択。

どちらを選べば良いのか、どの金利選択が最適なのか、ということを含めてお話したいと思います。

家づくりは家の中身だけでなく、お金のこともしっかり考えて決めなければなりません。

計算など難しい!と思うかもしれませんが、重要なところなのでしっかり学んでいきましょう!

お金のことも非常に重要です。金利選択について学んでいきましょう!

最も高い金額の時に最も低い金利を選択すること=変動金利が最適解

詳しくは以下の記事をチェック!

目次

住宅ローンの金利選択について解説!

固定金利と変動金利について

金利の基本についてはこちらをチェックしましょう!

簡単に説明します。

固定金利=金利が固定するタイプのローン

変動金利=金利が変動するタイプのローン

一般的に変動金利の方が金利は低いですが、金利上昇のリスクを伴います。

比較

それでは固定金利と変動金利について比べてみましょう!

固定金利で住宅ローンを組む場合、35年固定(フラット35)を選択される方が多いです。

固定金利のおおよその平均は1.4となります。

変動金利は低いところは現在0.3まで下がります。

0.5(団信などはつけず)が大体の平均と思っていいでしょう。

この数値だけを見ると、変動金利一択ですね。

金利を考えると変動金利の方が圧倒的に低いね!

3000万借り入れをする場合、金額はそれぞれいくらになるでしょうか。

フラット35(金利1.4で計算) 3796万4,848円(諸費用は含まない) つまり796万4,848円が金利分になります。

変動金利(金利0.5で計算) 3270万7,560円(諸費用は含まない) つまり270万7,560円が金利分になります。

それでは差額はいくらでしょう。

単純に引き算をします。

そうすると、525万7,288円となります。

当然ですが、どう見ても変動金利の方がお得ですね。

ただし、変動金利は金利上昇リスクが発生します。

変動するから金利上昇のリスクがあるんだね!

金利が1.4よりも高くなったら変動金利の方が支払う金額が上がるじゃん!

このように考えられる方も多いかと思います。

変動金利の金利上昇について

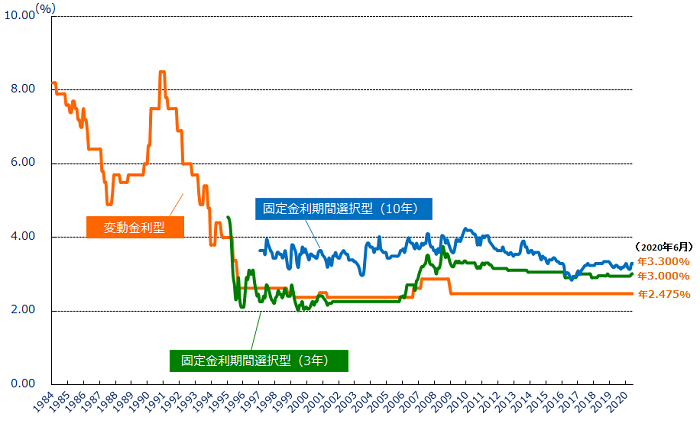

まずはこのグラフをご覧下さい。

住宅ローン金利推移

suumo

日本のバブル期(1986年〜1991年)は金利が非常に高かったことが分かりますね。

今は超低金利時代と言われています。

金利がバブル期まで高騰するというのは少子化が続いている日本ではあまり考えられないことかなと思いますが、いかがでしょうか。

※ここは個人で意見が異なります

バブル期まで高騰しなくても金利1.4を超えたらまずいんじゃないの?と思われる方、以下を参考にしてみて下さい!

今度は金利差も計算に入れて考えていくってことだね!

35年ローンの内、15年後に金利が1.4まで上がったとします。 (最初の15年は金利0.5、残りの20年は金利1.4) そうすると金利は441万5,794円になります。 前半の金利が0.5だった分、固定金利の796万4,848円よりも安くなっていますね。

では、金利の総額が固定金利の796万円になる数値はいくらまでアップすればいいでしょうか。 答えは金利が3.13まで上がった場合。 (15年間金利0.5、残りの20年間は金利3.13だった場合、796万5,253円になります。)

3.13?かなり金利が上がらないと同じくらいにならないんだね!

ここまで金利が上がらないとイコールにはならないということが分かります。

金利0.5の状態が20年間と5年延びた場合はさらに金利が上がってようやくイコールになります。

なんと、金利4.8までの上昇でようやくトントンです。

金額差が出る理由

ここまで来ると、バブル期と同程度の金利まで上がっていることが分かります。

なぜそのようなことになるのか。

このカラクリはシンプルで、借入金に応じて金利がつくからです。

借入金は月々返済していくので、後になればなるほど、同じ金利でも値段が安くなるということです。

借入金額が最も高い、返済前が一番金利が高いってことだね!

例えば3000万の借り入れで、金利が1.4の場合 1年目 初月金利分は35,000円 20年後には元本(本来支払うべき金額)が1466万8,280円まで減っているので、 金利分は17,198円まで下がります。

いかがでしょうか。

ちょっと頭がこんがらがってきた…!

難しい数字が並んで訳が分からない!って方は以下の内容さえ覚えてくれればOKです。

最も金額が高い時の金利を出来るだけ低くすること=金利を少なくする最適解

これですね。

もちろん、あまりにも急激に金利が上がった場合はこの場合ではありませんが。

どこまでいっても金利上昇リスクはつきものだからね。

しかし正直、金利が今後極端に上がることはないかと思います。

なぜなら、金利は経済に連動するからです。

景気が良いほど金利は上がります。

日本経済が今後、めちゃくちゃ良くなると思うなら、フラット35でもいいかもしれませんが、

バブル期までの状況には、なかなかならないのではないかというのが、個人的な考えです。

(ここは人それぞれ考えがあるかと思います)

バブル期まで景気が良くなるとは…あまり思えないかな…

そうすると、最初の金利が最も低い変動金利で借りるのが一番いいという結論になります。

※変動金利でも銀行選びは非常に重要ですよ。

要は、元本が高い時に低い金利で借りることが重要ということです。

仮に変動金利より低い固定金利がある場合はそちらを優先する方がいいでしょう。

最近の変動金利は0.3という金利を設定している銀行もありますから、なかなか難しいでしょうが。

まとめ

本日は固定金利VS変動金利でお話をしました。

個人的には変動金利一択ですね。

期間選択型固定金利は?という意見がありそうですが、

あれは最初の10年が固定…のように出だしが固定金利となるため、そこまで金利は下がりません。

先程の結論通り、元本が高い時に金利を低くするのが最適解なので、微妙ですね。

期間選択型固定金利はかなり中途半端になってしまうので(固定、変動どちらの良さも消してしまっている)、

おすすめしません。

選ぶなら、固定か変動のどちらかにしましょう。

- 固定金利と変動金利について

- 比較

- 金額差が出る理由

カンフォタライフ ~comfortable LiFE~

カンフォタライフ ~comfortable LiFE~